Блог им. InvestHero |Потребительский сектор: итоги 2025 и ожидания на 2026

- 09 февраля 2026, 15:17

- |

В этой статье поговорим про потребительский сектор РФ: как себя чувствует население и ритейлеры и что нас ждет в 2026 г.? В 2025 г. потребительские расходы замедлились, что указывает на ослабление потребительского спроса. Потребители становятся более избирательными, а структура расходов — более сдержанной, что формирует новые условия для всего потребительского сектора и ритейла на входе в 2026 год.

Рынок труда и доходы населения

По данным «Авито Работа», в 2025 г. компании продолжали наращивать штат, но медленнее и осмотрительнее по сравнению с проактивным наймом прошлых лет. Одной из причин является охлаждение экономики.

Согласно данным Headhunter, активные вакансии снизились на 27% г/г, а активные резюме выросли на 37% г/г. Такой всплеск резюме объясняется «пассивным поиском» — когда соискатели, имея занятость, рассматривают лучшие условия. При этом уровень безработицы на конец года составил 2,2%, что является исторически низким значением.

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 0 )

Блог им. InvestHero |Потребительский сектор в III квартале: Как справляются основные игроки

- 10 ноября 2025, 14:03

- |

Почти все игроки потребительского сектора отчитались о результатах за 3 квартал. Что изменилось по сравнению с предыдущими периодами? Коротко: основные тренды сохраняются. Потребитель экономит, а операционные расходы растут, опережая выручку. Проанализируем результаты основных игроков сектора и посмотрим, о чем они говорят.

X5 Retail

• Выручка выросла на 19% г/г, до 1160 млрд руб., благодаря увеличению площадей на 9,2% г/г и LFL-продаж на 10,6% г/г.

• Валовая прибыль выросла на 15% г/г, до 275 млрд руб. Рентабельность снизилась на 0.7 п.п г/г, до 23,7%. Вероятно, сказывается экономное поведение потребителя (в такие периоды компании приходится больше инвестировать в промо акции, чтобы стимулировать трафик).

• EBITDA выросла на 2% г/г, до 74 млрд руб. Рентабельность EBITDA снизилась на 0.9 п.п, до 6,4%. Помимо валовой рентабельности, негативный эффект оказал опережающий выручку рост расходов на персонал.

• Чистая прибыль снизилась на 20% г/г, до 28 млрд руб.

• Коэффициент долговой нагрузки Чистый долг/EBITDA на конец 3 кв. 2025 г. составил 1.0х, практически без изменений г/г.

( Читать дальше )

Блог им. InvestHero |Х5: ожидаются более низкие дивиденды

- 17 октября 2025, 11:04

- |

С начала октября котировки Х5 показывали динамику сильно хуже рынка, а в моменте даже снижались на 17% (против -6% по индексу IMOEX). За последние два дня акции отросли на 7% против роста рынка на 3%.

Недавно компания опубликовала обновленный гайденс по рентабельности, который предполагает более низкие дивиденды, чем ожидалось.

Снижение гайденса X5

- Прогноз по росту выручки на 2025 г. сохранен на уровне 20%+ г/г.

- Прогноз по рентабельности EBITDA на 2025 г. снижен с 6%+ до 5,8-6,0%

- Доля кап. расходов в выручке выросла с 5,0% до 5,5%.

Также был снижен долгосрочный прогноз по рентабельности EBITDA (к 2027 г.) с 7-7,5% до 6%.

В качестве причин компания назвала охлаждение экономики России в текущем году, существенное замедление спроса на рынке продовольственной розницы, и все это при сохраняющихся ускоренных темпах роста издержек (по сравнению с ростом продаж).

Особенно на рентабельность бизнеса давит высокая индексация зарплат в ритейле (выше темпа роста выручки: 30% г/г против 20% г/г), связанная с острой нехваткой персонала в логистике, на складах и магазинах.

( Читать дальше )

Блог им. InvestHero |Потребительский сектор в 1П 2025 г.: тренды, игроки, прогнозы

- 05 сентября 2025, 10:46

- |

В конце августа отчитались все компании потребительского сектора. Картина неоднозначная. Разберем основные тенденции и озвучим свои ожидания по отрасли до конца 2025 г.

Основные тренды по итогам 1П 2025

• Благодаря повышенной инфляции темп роста выручки остается двузначным (10-25% г/г). Однако рост LFL-трафика замедляется, так как изменилось потребительское поведение. Это оказывает давление на плотность продаж (подробнее об этом говорили здесь).

• Из-за ускорившегося роста расходов на персонал и аренду снижается рентабельность EBITDA. Индексация зарплат в отрасли за период составила 30%+ г/г.

• Долговая нагрузка по сектору остается на уровне 1.5-2х Чистый долг/EBITDA. Коэффициент покрытия процентных расходов при этом вырос в 2 раза г/г на фоне повышения ключевой ставки (с 22% до 41% от EBIT).

• В борьбе за потребителя и долю на рынке компании продолжают активно расширять географию присутствия, из-за чего капрасходы значительно растут г/г.

• С учетом снижения чистой прибыли при параллельном росте капрасходов сохраняется давление на FCF. В среднем доходность FCF составила -3% против +1% годом ранее (выделился «Магнит», у которого доходность FCF была -57%).

( Читать дальше )

Блог им. InvestHero |Почему Магнит и X5 не растут и когда это закончится

- 19 мая 2021, 11:36

- |

С начала года акции фуд-ритейлеров снижаются. Это происходит на фоне перетока капитала инвесторов в циклические компании.

При этом компании фуд-ритейла продолжают оставаться инвестиционно привлекательными — торгуются с двухзначной недооценкой и интересной дивдоходностью по итогам 2021 г. (на уровне 8-10%).

В статье расскажем:

- как обстоит ситуация с динамикой потребительских расходов и LFL продаж;

- о том, подходящий ли сейчас момент инвестировать в акции сектора.

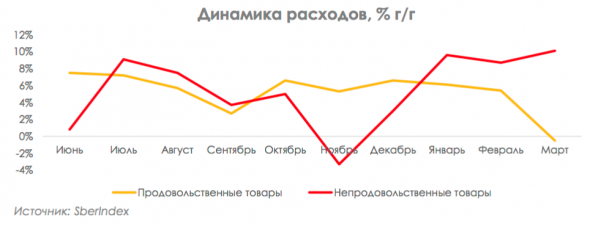

Рост расходов на продовольствие замедляется из-за высокой базы 2020 г.

По данным Sberindex, в апреле снижение расходов на продовольственные товары составило около 5% г/г. Это обусловлено высокой базой апреля прошлого года, когда был карантин на фоне COVID-19 и потребители ходили преимущественно в магазины у дома. При этом, если смотреть нормализованную динамику к уровню до пандемии (февраль-первая половина марта 2020 г.), расходы на продовольствие продолжают расти.

( Читать дальше )

Блог им. InvestHero |X5 Retail и Магнит долгосрочно интересны

- 19 апреля 2021, 10:47

- |

На фоне высокой базы прошлого года LFL продажи фуд-ритейлеров начинают замедляться. X5 Retail представила результаты за 1 кв. 2021 г.: LFL продажи выросли на 2,2% г/г. Первые два месяца 2021 г. были сильными (LFL продажи >7% для X5 и Магнита), что при высокой базе марта прошлого года поддержало общий показатель за квартал.

В статье:

- В апреле эффект высокой базы не оказывает такое сильное давление, тем не менее во 2 кв. 2021 будет сохраняться (так как в апреле и мае 2020 г. в России действовали ограничения).

- В 3–4 кв. ждем более сильные LFL продажи, чем в первой половине года

- Долгосрочно продолжаем считать фуд-ритейлеров интересными для покупки

На фоне высокой базы прошлого года темпы роста расходов на продовольствие снижаются

По данным Sberindex, в марте расходы на продовольственные товары снизились на 0,5% г/г, а в первую неделю апреля на 7,6% г/г. Это обусловлено высокой базой второй половины марта прошлого года, которая сопровождалась аномальными закупками впрок на фоне COVID-19. В то же время, расходы на непродовольственные товары в марте выросли на 10,1% г/г, что по аналогии поддерживалось низкой базой прошлого года на фоне начала пандемии и снижения трат на данную категорию товаров.

( Читать дальше )

Блог им. InvestHero |Не бегите продавать X5 и Магнит: рестораны не отобьют трафик

- 15 марта 2021, 10:41

- |

Вопреки распространенному мнению, что восстановление потребления в ресторанах будет давить на продажи фуд-ритейлеров, данный сектор остается сильным, а акции Магнита и X5 Retail интересными к покупке.

На это есть ряд причин:

1) В настоящий момент риск заражения достаточно велик, и он не уйдет завтра — на этом фоне люди продолжают опасаться посещения общественных мест — об этом говорит двухзначная негативная динамика расходов.

2) 53% опрошенных среди наших читателей продолжают работать удаленно, и, соответственно, вместо похода в места общественного питания на обед и ужин покупают продукты домой.

3) За год у людей сформировалась привычка — многие оценили удобство магазинов у дома и онлайн-доставки, которые будут сохраняться до 2 лет.

4) Снижение реальных доходов населения (-3,5% в 2020 г.) снижает частоту посещений общепита.

( Читать дальше )

Блог им. InvestHero |Магнит и Х5 продолжат расти за счёт победы над мелкими игроками

- 14 января 2021, 10:41

- |

Нас часто спрашивают, могут ли дальше расти X5 Retail и Магнит, ведь их магазины и так уже на каждом шагу, и они отъедают продажи друг у друга.

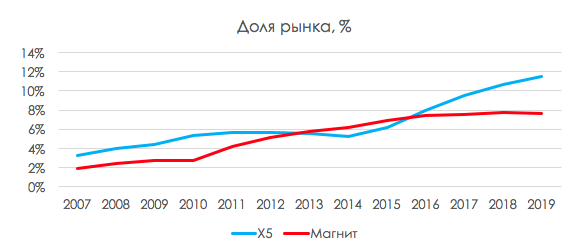

Наш ответ — могут и еще как! X5 Retail Group и Магнит вместе забирают на себя около 20% от всего объема продаж. При этом на топ-5 российских ключевых игроков приходится доля рынка около 30%, в то время как в развитых странах это значение достигает 50–70%. Компаниям еще есть, куда расти — за счет более мелких игроков. Подробнее об этом в статье.

Крупные сети наращивают продажи в конкурентной борьбе друг с другом

Ни для кого не секрет, что Магнит и X5 ведут борьбу за одного и того же потребителя. Ниже на графике видно, как ритейлеры вели борьбу за свое место на рынке в течение прошлых лет.

В 2012 году Магнит догнал конкурента по доле рынка, а в 2013 г. вернул себе первенство (изначально компания была лидером). На тот момент X5 испытывала проблемы с оттоком клиентов уже на протяжении двух лет.

( Читать дальше )

Блог им. InvestHero |Ритейлеры: вторая волна выигрыша от коронавируса

- 09 ноября 2020, 12:16

- |

Идет вторая волна COVID-19, и многие вкладываются в циклические активы — нефтяников, золотодобытчиков. Но есть защитные сектора, которые напрямую выигрывают от коронавируса — например, фуд-ритейлеры. Мы обновляем наш взгляд на сектор на горизонте года с учетом выхода результатов за 3 кв. 2020 г. и динамики расходов населения в октябре/ноябре.

В статье вы узнаете:

- Как влияла пандемия на фуд-ритейл в течение 3 кварталов 2020 г.

- Повторяется ли в текущий момент аналогичная ситуация

- Будут ли X5 и Магнит расти на горизонте года

Первая волна COVID-19 поддержала продажи и рентабельность фуд-ритейлеров

Первые случаи заражения COVID-19 начали фиксироваться в России в начале весны. Тогда с целью подготовки к самоизоляции потребители начали скупать продукты длительного хранения (крупы, консервы и т. д.), что поддержало продажи Магнита и X5 Retail.

С апреля по июнь в России были введены ограничения. Расходы в продуктовых магазинах в этот период росли, так как люди стали питаться дома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс